20 Marzo 2024

Dichiarazioni di enti e società – 3 le novità dei modelli Redditi 2024

Diverse le modifiche al quadro RQ, in particolare del modello SC 2024, preannunciate in fase di pubblicazione sul sito internet delle bozze ai modelli Redditi 2024 il 22 gennaio scorso.

Per quanto concerne la revisione della disciplina riguardante l’imposta sostitutiva sugli utili e le riserve di utili non ancora distribuiti alla data di entrata in vigore della legge di bilancio 2023 (articolo 1, commi da 87 a 95, legge n. 197/2022), risultanti dal bilancio dei soggetti direttamente o indirettamente partecipati (articolo 73, comma 1, lettera d), del Tuir), relativo all’esercizio chiuso nel periodo di imposta antecedente a quello in corso al 1° gennaio 2022, vedi articolo “Modello Redditi Sc 2024 – 1. Novità per la disciplina sugli utili”.

Tra le novità (vedi articolo “Modello Redditi Sc 2024 – 2. Il nuovo contributo di solidarietà”, si segnalano inoltre:

– l’introduzione, per il solo anno 2024, del versamento di un contributo di solidarietà da parte dei soggetti che hanno applicato il precedente contributo di solidarietà temporaneo per il 2023, introdotto dalla legge di bilancio 2023 (cfr commi da 115 a 119, articolo 1, legge n. 197/2022) in conseguenza dell’articolo 6 del Dl n. 145/2003, previsto a carico di soggetti che esercitano nel territorio dello Stato attività nel campo dell’energia

– l’introduzione di un’imposta sul valore delle cripto-attività detenute da soggetti residenti nel territorio dello Stato prevista dalla stessa legge di bilancio (articolo 1, comma 146)

Sempre nel quadro RQ è stata prevista la sezione XXIV dedicata alle banche (articolo 1, Dlgs n. 385/1993 – il Tub). Rispetto alla bozza del modello Redditi SC-2024, pubblicata il 22 gennaio scorso, vi sono alcune novità. L’imposta straordinaria si applica, come ricordato nel precedente intervento “Modello Redditi Sc 2024 – 1. Novità per la disciplina sugli utili”, per l’anno 2023, sull’ammontare del margine degli interessi ricompresi nella voce 30 del conto economico (redatto secondo gli schemi approvati dalla Banca d’Italia) relativo all’esercizio antecedente a quello in corso al 1° gennaio 2024.

L’articolo 26 del Dl n. 104/2023 ha previsto che l’imposta è dovuta (e quindi va compilato il prospetto), se il predetto ammontare del margine degli interessi 2023 eccede, per almeno il 10%, il medesimo margine nell’esercizio antecedente a quello in corso al 1° gennaio 2022.

La base imponibile dell’imposta sostitutiva si determina calcolando la differenza tra l’ammontare della colonna 1 del rigo RQ99 (il margine degli interessi ricompresi nella voce 30 del conto economico relativo all’esercizio antecedente a quello in corso al 1° gennaio 2024) e l’ammontare della colonna 2 (il margine degli interessi ricompresi nella voce 30 del conto economico relativo all’esercizio antecedente a quello in corso al 1° gennaio 2022, aumentato del 10%).

È posto comunque un limite alla base imponibile, che non può superare l’importo di colonna 4 ovvero lo 0,26% dell’importo complessivo dell’esposizione al rischio su base individuale, determinato ai sensi dei paragrafi 3 e 4 dell’articolo 92 del regolamento (Ue) n. 575/2013 del Parlamento europeo e del Consiglio, del 26 giugno 2013, con riferimento alla data di chiusura dell’esercizio antecedente a quello in corso al 1° gennaio 2023.

L’ammontare dell’imposta straordinaria pari al 40%, da indicare in colonna 5, è versato entro il sesto mese successivo a quello di chiusura dell’esercizio antecedente a quello in corso al 1° gennaio 2024, in particolare:

– i soggetti, che per legge approvano il bilancio oltre il termine di quattro mesi dalla chiusura dell’esercizio, effettuano il versamento entro il mese successivo a quello di approvazione del bilancio

– i soggetti con esercizio non coincidente con l’anno solare, se il termine scade nell’anno 2023, effettuano il versamento nel 2024 e, comunque, entro il 31 gennaio.

L’articolo 26 del decreto legge n. 104/2023 concede al contribuente la possibilità di costituire una riserva non distribuibile, in luogo del versamento dell’imposta, in sede di approvazione del bilancio relativo all’esercizio antecedente a quello in corso al 1° gennaio 2024, pari a un importo non inferiore a due volte e mezza l’imposta calcolata.

L’imposta straordinaria è dovuta dalle banche anche se operanti tramite stabile organizzazione nel territorio dello Stato.

Al fine di monitorare le voci del patrimonio netto o del fondo di dotazione, nel caso della stabile organizzazione, che costituiscono la riserva vincolata, è necessario indicare la descrizione e gli importi, nonché le movimentazioni in ogni periodo d’imposta a decorrere da quello in corso al 1° gennaio 2024, nei righi da RQ100 a RQ103, mentre nel rigo RQ104 va indicata l’imposta straordinaria maggiorata da versare, in caso di distribuzione della riserva, entro trenta giorni dall’approvazione della relativa delibera.

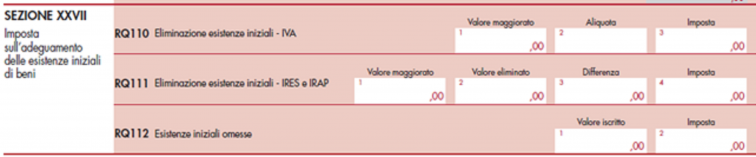

Ultima novità del quadro RQ del modello Redditi 2024 è stata introdotta, per il periodo d’imposta in corso al 30 settembre 2023, dalla legge di bilancio 2024 (articolo 1, commi da 78 a 84, legge n. 213/2023). Il nuovo prospetto (sezione XXVII) è dedicato agli esercenti attività d’impresa, che non adottano i principi Ias nella redazione del bilancio. Questi possono procedere all’adeguamento delle esistenze iniziali dei beni (articolo 92 del Tuir). I valori risultanti dalle variazioni indicate sono riconosciuti, ai fini civilistici e fiscali, a decorrere dal periodo d’imposta in corso al 30 settembre 2023.

L’adeguamento avviene:

- con l’eliminazione delle esistenze iniziali di quantità o valori superiori a quelli effettivi

- con l’iscrizione delle esistenze iniziali in precedenza omesse.

È dovuto il pagamento di una sostitutiva dell’imposta sul reddito delle società e dell’Irap, in caso di eliminazione di valori o in caso di iscrizione di valori, e il pagamento dell’imposta sul valore aggiunto in caso di eliminazione di valori.

Nell’ipotesi di eliminazione di valori delle esistenze iniziali ai fini Iva (rigo RQ110), il valore maggiorato si ottiene moltiplicando quello eliminato per il coefficiente di maggiorazione stabilito, per le diverse attività, con apposito decreto dirigenziale, mentre l’aliquota è quella media dell’imposta sul valore aggiunto riferibile all’anno 2023. L’aliquota media, tenendo conto dell’esistenza di operazioni non soggette a imposta ovvero soggette a regimi speciali, è quella risultante dal rapporto tra l’imposta relativa alle operazioni, diminuita di quella relativa alle cessioni di beni ammortizzabili, e il volume di affari dichiarato. Anche nel caso dell’eliminazione ai fini Ires e Irap (rigo RQ111), il valore maggiorato si ottiene moltiplicando il valore eliminato per il coefficiente di maggiorazione stabilito, per le diverse attività, con apposito decreto dirigenziale mentre l’imposta dovuta è pari al 18%; stessa aliquota nel caso di iscrizione di valori delle esistenze iniziali in precedenza omesse (rigo RQ112).

Le imposte dovute sono versate in due rate di pari importo, di cui la prima, con scadenza entro il termine previsto per il versamento a saldo delle imposte sui redditi relative al periodo d’imposta in corso al 30 settembre 2023, e la seconda, entro il termine di versamento della seconda o unica rata dell’acconto delle imposte sui redditi relativa al periodo d’imposta successivo, utilizzando gli appositi codici tributo.

Continua

La prima puntata è stata pubblicata giovedì 14 marzo 2024

La seconda puntata è stata pubblicata lunedì 18 marzo 2024

Ultimi articoli

Attualità 8 Maggio 2024

Cinque per mille 2024, aggiornati gli elenchi delle Onlus

La navigazione in questo sito internet e l’utilizzo dei relativi servizi comporta la ricezione di cookie tecnici e, previo tuo consenso, di cookie di profilazione di terze parti, così da assicurarti la migliore esperienza di navigazione e permetterti, in linea con le tue preferenze, di visualizzare alcuni contenuti disponibili sul nostro canale YouTube direttamente all’interno del presente Sito.

Normativa e prassi 8 Maggio 2024

Scambio automatico conti finanziari: aggiornate le liste dei partecipanti

È stato pubblicato, sulla Gazzetta Ufficiale del 7 maggio (serie generale n.

Normativa e prassi 8 Maggio 2024

Trasferimenti cash intra-extra Ue: quando e come occorre dichiararli

Con la circolare n. 12 di ieri, 7 maggio 2024, l’Agenzia delle dogane e dei monopoli fornisce chiarimenti, alla luce delle disposizioni unionali (articolo 3, regolamento Ue 2018/1672) e dell’ordinamento interno (Dlgs n.

Normativa e prassi 8 Maggio 2024

Aiuti di Stato non registrati, come rimediare alle anomalie

Definite, con il provvedimento firmato ieri, 7 maggio 2024, dal direttore dell’Agenzia delle entrate, Ernesto Maria Ruffini, le modalità con cui l’Amministrazione finanziaria mette a disposizione dei contribuenti le informazioni che consentono di rimediare spontaneamente alle anomalie che hanno determinato la mancata registrazione nei registri Rna (Registro nazionale degli aiuti di Stato), Sian (Sistema informativo agricolo nazionale) e Sipa (Sistema italiano della pesca e dell’acquacoltura) degli aiuti di Stato e degli aiuti in regime de minimis indicati nelle dichiarazioni Redditi, Irap e 770 presentate per il periodo di imposta 2020.