18 Novembre 2022

I cinquant’anni dell’Iva –3 Criticità del sistema B2B

A mezzanotte del 31 dicembre 1992, con la caduta delle barriere doganali comunitarie, è entrato in vigore un nuovo sistema di riscossione dell’imposta sul valore aggiunto sugli scambi di merce effettuati tra Stati membri da soggetti passivi. L’imposta è diventata, di norma, pagabile nel luogo di consegna piuttosto che alle frontiere interne, consentendo l’abolizione di tutti i controlli fiscali intra-Ue.

Il sistema scelto fu quello della tassazione a destino, adottato, nelle intenzioni, solo “temporaneamente” poiché quello normativo prevedeva l’imposizione all’origine, politicamente irrealizzabile all’epoca.

Il regime “transitorio”, però, è ancora in vigore stante le numerose proroghe e, solo da ultimo, la Commissione europea ha deciso di modernizzarlo avvalendosi dello sportello unico, già utilizzato per regolare l’Iva nel commercio elettronico B2C.

La ratio

Le imposte indirette sui consumi sono disciplinate a livello internazionale dal principio fondamentale dell’imposizione nel Paese di destinazione. In poche parole, le imposte sono applicate nel luogo ove sono consumati beni e servizi.

Le istituzioni comunitarie hanno da sempre cercato di perseguire un processo di integrazione attraverso la realizzazione del mercato interno. Azione che doveva avvenire anche attraverso l’armonizzazione delle imposte indirette (articolo 113 del Trattato), e in particolare dell’Iva, considerato che un regime impositivo unico avrebbe consentito:

- alle merci e ai servizi di circolare liberamente da uno Stato membro all’altro

- agli operatori di compiere le proprie scelte di acquisto senza essere influenzati dalla convenienza fiscale.

Infatti, solo le imposte indirette avevano la capacità di influenzare direttamente il prezzo dei beni e dei servizi e la mancata omogeneità delle normative nazionali avrebbe potuto mettere a rischio la neutralità concorrenziale del mercato.

Il compromesso del regime “transitorio”

Uno dei principali obiettivi del programma per il mercato unico del 1985 era l’abolizione delle “frontiere fiscali”.

La proposta iniziale della Commissione era quella di attuare, da subito, il principio dell’origine che consentisse alle imprese di trattare, ai fini Iva, le vendite intra-Ue come nazionali. Le discussioni successive si rivelarono infruttuose fino all’ottobre del 1989, quando ci si rese conto che il tempo per attuarle (primo gennaio 1993) era ormai insufficiente.

Apparve evidente a tutti che non sarebbe stato possibile istituire, in tempo, un sistema definitivo per la tassazione delle merci che permettesse la libera circolazione a causa di due rilevanti problemi, ritenuti entrambi insormontabili:

- era necessario un complesso “sistema di compensazione”

- vi erano forti disaccordi politici sull’uniformazione delle aliquote Iva.

Con l’entrata in vigore del mercato unico, avvenuta il primo gennaio 1993, sono stati aboliti i controlli alle frontiere per gli scambi intracomunitari e si è dovuto, necessariamente, optare, per un compromesso storico di durata transitoria (direttiva n. 91/680Cee, recepita in Italia dal Dl n. 331/1993, approvato dalla legge n 427/1993).

Il regime individuato prevedeva la tassazione a destino delle vendite di beni effettuate tra soggetti passivi (scambi B2B – business to business).

Le vendite transfrontaliere di merci sono state suddivise in due diverse operazioni:

- una cessione esente (nell’accezione comunitaria del termine) nello Stato membro di partenza

- un acquisto intracomunitario tassato nel Paese membro di destinazione.

Tale meccanismo rappresentava, comunque, un ibrido, poiché:

- alla maggior parte dei consumatori finali si applicava il principio dell’origine. Una volta che l’Iva è stata pagata in uno Stato membro, le merci vengono poste in libera pratica in tutta la Comunità

- nel caso di transazioni commerciali, nonché in determinate vendite a consumatori finali nell’ambito di alcuni “regimi speciali” (ad esempio, vendite a distanza, automobili, barche e aerei, vendite a enti esenti), trova applicazione il principio della destinazione.

Il Vat information exchange system

Il complesso funzionamento del sistema transitorio esige un presidio informativo stringente al fine di evitare comportamenti evasivi. Pertanto, la Commissione europea con il fine di garantire un presidio e un controllo delle operazioni intracomunitarie ha introdotto degli specifici adempimenti (documentali e comunicativi) e previsto un “Sistema di scambio di informazioni sull’Iva” (Vies) ove gli operatori economici debbono essere identificati attraverso la propria partita Iva.

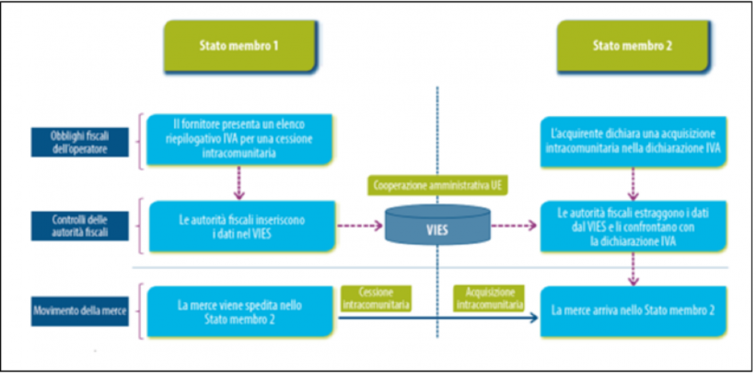

Il Vies rappresenta un data base elettronico attraverso il quale gli Stati membri scambiano informazioni sugli operatori registrati e sulle cessioni intracomunitarie, il cui funzionamento è descritto nella Chart n. 1.

Chart 1: Funzionamento del Vies.

Verso un sistema definitivo destination-based

Il regime transitorio, come tutti i compromessi politici, ha, fin dall’inizio, presentato rilevanti inconvenienti, dovuti a:

- un’alta esposizione a comportamenti frodatori

- una complessità intrinseca del sistema che non favorisce gli scambi transfrontalieri.

Pertanto la Commissione europea, nell’Action plan on Vat del 2016, ha deciso di modernizzare il sistema a livello comunitario stimando di ridurre:

- le perdite di gettito derivanti dalle frodi transfrontaliere (circa 41 miliardi di euro)

- i costi di conformità per le imprese (1 miliardo di euro).

Strategia che prevede, per quel che qui interessa, l’adozione di un regime dell’Iva definitivo per gli scambi transfrontalieri all’interno dell’Unione, articolato in più step consecutivi, basato sul principio dell’imposizione nello Stato membro di destinazione regolato con lo sportello unico.

In detta direzione sono state pubblicate le linee programmatiche (Com n. 566, 567, 568, 569 del 2017) nonché le necessarie e copiose indicazioni tecniche (Com n. 329/2018), comunque ancora in bozza e in fase di discussione, considerato che si registra uno stallo politico per quanto concerne l’entrata in vigore del nuovo regime.

continua

La prima puntata è stata pubblicata venerdì 4 novembre

La seconda puntata è stata pubblicata venerdì 11 novembre

Ultimi articoli

Attualità 24 Aprile 2024

Bonus sponsorizzazioni sportive 2022, disponibile online il primo elenco

Il Dipartimento per lo sport, dopo aver effettuato le necessarie verifiche con l’Agenzia delle entrate e con il Registro nazionale degli Aiuti di Stato, ha reso pubblico la prima lista dei beneficiari che nel 2022 hanno richiesto il credito di imposta per le sponsorizzazioni sportive.

Attualità 24 Aprile 2024

Classificazione merci e aliquote Iva Nuovo modello e domande online

La navigazione in questo sito internet e l’utilizzo dei relativi servizi comporta la ricezione di cookie tecnici e, previo tuo consenso, di cookie di profilazione di terze parti, così da assicurarti la migliore esperienza di navigazione e permetterti, in linea con le tue preferenze, di visualizzare alcuni contenuti disponibili sul nostro canale YouTube direttamente all’interno del presente Sito.

Dati e statistiche 24 Aprile 2024

Dichiarazioni Irpef e Iva 2023, in Rete le statistiche del Mef

Disponibili, nella sezione “Statistiche fiscali” del sito del dipartimento delle Finanze, le analisi dei dati e le tabelle relative alle dichiarazioni Irpef e Iva 2023 relative all’anno d’imposta 2022.

Attualità 23 Aprile 2024

Dichiarazione dei redditi 2024, l’8×1000 contro le tossicodipendenze

Aggiornate e disponibili sul sito dell’Agenzia delle entrate le schede per le scelte di destinazione dell’otto per mille dell’Irpef relative alle dichiarazioni dei redditi 2024, che hanno fatto spazio all’opzione “6 – Recupero da tossicodipendenze e altre dipendenze patologiche”.