23 Giugno 2021

Regimi speciali Iva Oss e Ioss – 3 Moss non Ue apre a tutti i servizi

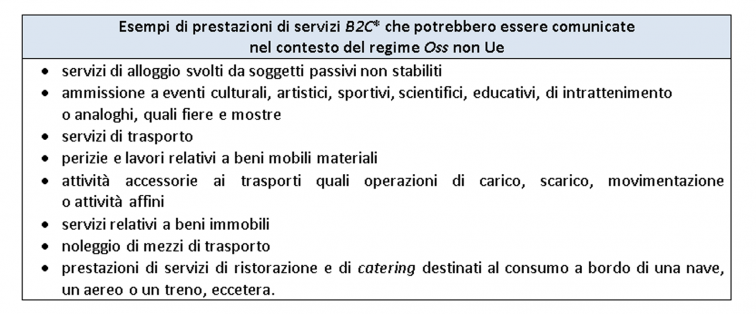

Dal 1° luglio, l’attuale sistema del Mini one stop shop, regime non Ue applicabile ai soggetti passivi non stabiliti nell’Unione europea, che forniscono servizi TTE, verrà ampliato a tutte le prestazioni, territorialmente rilevanti ai fini Iva in uno Stato membro, fornite a consumatori finali.

Il One stop shop, nel regime non Ue, permetterà di dichiarare e versare l’imposta nel solo Stato membro di identificazione evitando di richiedere la partita Iva in ogni Paese di consumo.

È necessario evidenziare che le nuove norme non modificano il luogo di prestazione di tali servizi, ma offrono soltanto una procedura smart e friendly di adempimento degli obblighi fiscali ordinari transnazionali.

* Tale elenco è indicativo

Ambito soggettivo

Possono avvalersi dell’Oss non Ue esclusivamente i prestatori di servizi non stabiliti nel territorio comunitario, ossia soggetti passivi che nell’Unione europea non:

- hanno stabilito la sede della propria attività economica

- dispongono di una stabile organizzazione.

Se il fornitore opta per il regime speciale, deve obbligatoriamente utilizzarlo per tutti i servizi B2C effettuati.

Il possesso di una partita Iva in uno degli Stati membri non inibisce di avvalersi del suddetto sistema purché tale identificativo risulti necessario per definire operazioni diverse da quelle ricomprese nel regime speciale.

Registrazione

Il soggetto passivo, stabilito fuori dal territorio dell’Unione europea, che intende avvalersi del regime in questione deve comunicare, con modalità elettronica, le proprie informazioni anagrafiche a uno Stato membro (Stato di identificazione).

Questo gli attribuisce uno specifico codice identificativo (formato EUxxxyyyyyyz) da utilizzare esclusivamente nel citato regime.

Dichiarazione e versamento

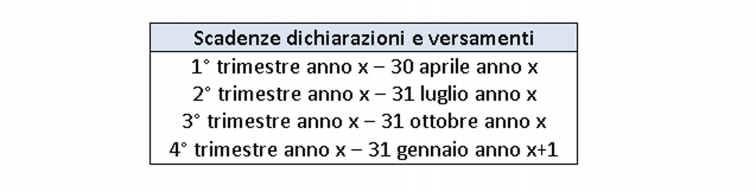

In seguito alla registrazione il soggetto passivo deve presentare, in modalità elettronica, al proprio Stato membro di identificazione, una dichiarazione con cadenza trimestrale:

– entro la fine del mese successivo

– indicando per ogni Paese membro di consumo l’imponibile, l’aliquota e l’imposta dovuta per le prestazioni di servizio ivi effettuate (incluse quelle effettuate nello Stato di identificazione).

Al più tardi, entro tale termine di scadenza, deve essere effettuato il versamento dell’Iva complessivamente dovuta nel periodo d’imposta.

Occorre precisare che non è prevista alcuna modifica al termine di scadenza se tale data cade il fine settimana o in un giorno festivo.

Una delle novità più rilevanti in tema di dichiarazioni è la possibilità di apportare modifiche, in diminuzione o in aumento, relative a una dichiarazione, in un modello successivo entro, comunque, tre anni dalla data in cui la dichiarazione a cui si riferisce la variazione doveva essere presentata.

Rimborsi

I soggetti passivi che si avvalgono del regime Oss non Ue non possono effettuare detrazioni d’imposta nella relativa dichiarazione speciale, ma devono recuperare l’imposta, se non possiedono una posizione Iva locale, tramite le procedure di rimborso previste per i soggetti non residenti, usufruendo, comunque, di specifiche agevolazioni.

Documentazione delle operazioni

Un soggetto passivo che aderisce al regime in argomento deve conservare, per un periodo di dieci anni, a partire dal 31 dicembre dell’anno in cui l’operazione è stata effettuata, una documentazione delle operazioni effettuate sufficientemente dettagliata per consentire all’amministrazione fiscale dello Stato membro di consumo di verificare la correttezza della dichiarazione Iva speciale.

continua

La prima puntata è stata pubblicata mercoledì 9 giugno

La seconda puntata è stata pubblicata mercoledì 16 giugno

Ultimi articoli

Attualità 23 Aprile 2024

Dichiarazione dei redditi 2024, l’8×1000 contro le tossicodipendenze

Aggiornate e disponibili sul sito dell’Agenzia delle entrate le schede per le scelte di destinazione dell’otto per mille dell’Irpef relative alle dichiarazioni dei redditi 2024, che hanno fatto spazio all’opzione “6 – Recupero da tossicodipendenze e altre dipendenze patologiche”.

Normativa e prassi 23 Aprile 2024

Regime premiale per gli Isa 2023, pronte le regole di accesso

Si rinnova anche per il periodo d’imposta 2023 la possibilità di fruire di vantaggi e agevolazioni fiscali, per i contribuenti Isa che presentano elevati profili di affidabilità.

Attualità 23 Aprile 2024

Agenzia delle entrate-Riscossione, un webinar dedicato agli intermediari

Nei giorni scorsi si è svolto il webinar rivolto agli iscritti all’Istituto nazionale dei revisori legali (Inrl) sulle funzionalità operative dell’area riservata EquiPro e i relativi servizi maggiormente utilizzati, disponibile sul portale www.

Attualità 22 Aprile 2024

La nuova autotutela tributaria, tra l’obbligatoria e la facoltativa

Il decreto legislativo n. 219/2023 ha introdotto cambiamenti di grande rilevanza nell’ambito dell’autotutela tributaria, precedentemente disciplinata dal Dm 37/1997, ora abrogato.