4 Novembre 2021

Regimi speciali Iva Oss e iOss – 8: versamento e restituzione eccedenze

I soggetti registrati in Italia ai nuovi regimi speciali Iva Oss e iOss, in continuità con il previgente Moss, possono effettuare il pagamento dell’imposta dovuta in base alla dichiarazione direttamente in conto o tramite bonifico a seconda che l’operatore economico possieda o meno un c/c aperto presso un ente finanziario convenzionato con l’Agenzia delle entrate.

Pagamento devoluto allo Stato di identificazione

Il decreto legislativo n. 83/2021 ha attuato la delega conferita al Governo per il recepimento delle direttive comunitarie relative al “pacchetto e-commerce” (legge di delegazione europea 2018) inerente a taluni obblighi in materia di Iva per le prestazioni di servizi, le vendite a distanza di beni e talune cessioni nazionali rilevanti territorialmente nell’Unione europea e rivolte, di norma, verso privati consumatori.

È stato esteso, de facto, il regime Moss ad altre operazioni, diventando:

- One stop shop, regime Ue e regime non Ue, in caso di prestazioni di servizio, vendite a distanza intracomunitarie di beni e talune cessioni nazionali (vendite domestiche di beni facilitate da piattaforme ove il venditore sottostante sia un soggetto extra-Ue);

- import One stop shop, in caso di vendite a distanza di beni importati da territori o Paesi terzi.

Gli operatori economici, stabiliti o meno nel territorio comunitario, possono, se registrati ai nuovi regimi speciali Iva, identificarsi in un solo Stato membro e ivi dichiarare e versare l’imposta complessivamente dovuta entro il termine di scadenza previsto per la presentazione del modello dichiarativo.

Ai fini della determinazione della stessa è, comunque, precluso al soggetto passivo l’esercizio del diritto alla detrazione sia dell’imposta assolta sugli acquisti di beni e servizi che di quella relativa alle importazioni, che, in ogni caso, potrà essere chiesta a rimborso.

Ricevuti i versamenti, come già detto in precedenza, lo Stato di identificazione trasmetterà le informazioni dei pagamenti e ripartirà l’imposta tra i diversi Paesi di consumo.

In tale direzione il regolamento Ue n. 904/2010, all’articolo 47-septies, attribuisce allo Stato membro di identificazione il compito di trasferire l’importo versato dal soggetto passivo che si avvale di uno dei regimi speciali, o dall’intermediario dello stesso, al conto bancario indicato dal Paese di consumo al quale è dovuto il pagamento.

Nell’ipotesi di versamento parziale dell’imposta complessivamente dovuta il trasferimento è effettuato pro-quota agli Stati membri di consumo in proporzione all’imposta dovuta in ciascuno di essi.

Aggiornate le regole del Moss

L’articolo 74-octies del Dpr. n. 633/1972 demandava a un decreto del Mef la definizione delle disposizioni sulla riscossione, ripartizione dell’Iva versata e restituzione delle eccedenze relative al regime speciale Iva Moss.

È stato, pertanto pubblicato, il 20 aprile 2015, il citato decreto (pubblicato sulla Gazzetta Ufficiale n. 99 del 30 aprile 2015), in conformità all’articolo 46 del regolamento Ue n. 904/2010.

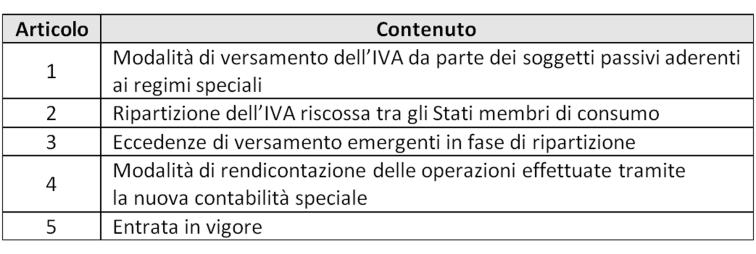

Con il decreto dello scorso 12 luglio (pubblicato sulla Gazzetta Ufficiale n. 172 del 20 luglio), n vigore il giorno dal giorno successivo, sono stati apportati i necessari correttivi di coordinamento a quello del 20 aprile 2015, estendendo le disposizioni sopra riportate ai nuovi regimi speciali Oss e iOss.

Modalità di versamento dell’Iva

Il pagamento dell’imposta dichiarata, relativa ai regimi Oss e iOss. (Dpr n. 633/1972, articoli 74-quinquies, 74-sexies e 74-sexies.1), deve essere effettuato dai soggetti passivi (o loro intermediari), in euro:

- entro lo stesso termine previsto per la presentazione della dichiarazione

- con addebito sul proprio c/c aperto presso un intermediario della riscossione convenzionato con l’Agenzia delle entrate.

Nella richiesta di addebito, inviata telematicamente all’Agenzia delle entrate tramite i portali Oss e iOss, il soggetto passivo deve indicare:

- il codice Iban

- il numero di riferimento unico della dichiarazione a cui si riferisce il versamento.

Trovano, comunque, applicazione, in quanto compatibili, le disposizioni dell’articolo 29 del decreto del direttore generale del Dipartimento delle entrate del ministero delle Finanze del 31 luglio 1998.

Se, però, l’operatore economico non dispone di un c/c aperto presso un intermediario della riscossione convenzionato con l’Agenzia lo stesso deve effettuare un bonifico da accreditare su un’apposita contabilità speciale aperta presso la tesoreria statale, intestata all’Agenzia delle entrate, seguendo le istruzioni riportate nelle apposite sezioni (https://www.agenziaentrate.gov.it/portale/web/guest/schede/agevolazioni). Nella causale del bonifico dovrà essere sempre riportato il numero di riferimento unico della dichiarazione a cui si riferisce il versamento.

Si ricorda che non è possibile avvalersi dell’istituto della compensazione (articolo 17 del Dlg n. 241/1997).

Restituzione delle eccedenze di versamento emergenti in fase di ripartizione

Se l’ammontare dei versamenti effettuati dal soggetto passivo (o suo intermediario), aderente ai regimi speciali Oss e iOss, risulta superiore all’imposta dovuta in base alla relativa dichiarazione, il surplus deve essere rimborsato entro 30 giorni sul c/c indicato.

Tuttavia nel caso in cui non fosse possibile abbinare il versamento al numero di riferimento unico della dichiarazione l’intero importo riscosso sarà restituito entro il medesimo termine di 30 giorni sul c/c indicato.

Su tali somme sono dovuti, come previsto dal comma 4 dell’articolo 38-bis3 del decreto n. 633/1972, gli interessi con decorrenza dal 31° giorno successivo alla data di ripartizione.

continua

La prima puntata è stata pubblicata mercoledì 9 giugno

La seconda puntata è stata pubblicata mercoledì 16 giugno

La terza puntata è stata pubblicata mercoledì 23 giugno

La quarta puntata è stata pubblicata mercoledì 30 giugno

La quinta puntata è stata pubblicata mercoledì 7 luglio

La sesta puntata è stata pubblicata mercoledì 7 luglio

La settima puntata è stata pubblicata lunedì 25 ottobre

Ultimi articoli

Analisi e commenti 6 Febbraio 2026

Regime agevolato dei neo residenti, maggiorati gli importi forfettari

Il Bilancio 2026 ha aumentato del 50% e del 100% l’imposta sostitutiva opzionale sui redditi esteri per le persone fisiche e i loro familiari che trasferiscono la propria residenza fiscale in Italia Con l’approvazione dei commi 25 e 26 dell’articolo 1, della legge di bilancio per il 2026 (legge n.

Normativa e prassi 6 Febbraio 2026

Global minimum tax, pronto il modello per la dichiarazione

I soggetti obbligati devono comunicare annualmente all’Agenzia delle entrate i dati necessari per determinare gli importi dovuti a titolo di imposta minima integrativa, suppletiva e nazionale Con un provvedimento del direttore dell’Agenzia del 6 febbraio 2026, è stato approvato il modello di dichiarazione annuale relativo all’imposizione integrativa prevista dall’articolo 53 del Dlgs n.

Attualità 6 Febbraio 2026

Spedizioni extra Ue di piccolo valore, contributo fuori da imponibile Iva

L’Agenzia delle dogane e dei monopoli fornisce ulteriori istruzioni sulla natura del contributo di 2 euro per le spese di sdoganamento, introdotto dalla legge di Bilancio 2026 L’Agenzia delle Dogane e dei monopoli, con la circolare n.

Attualità 6 Febbraio 2026

Canone speciale radio e tv, importi invariati per il 2026

La navigazione in questo sito internet e l’utilizzo dei relativi servizi comporta la ricezione di cookie tecnici e, previo tuo consenso, di cookie di profilazione di terze parti, così da assicurarti la migliore esperienza di navigazione e permetterti, in linea con le tue preferenze, di visualizzare alcuni contenuti disponibili sul nostro canale YouTube direttamente all’interno del presente Sito.