30 Giugno 2021

Regimi speciali Iva Oss e Ioss – 4 Il Moss Ue amplia le sue vedute

Dal 1° luglio verrà estesa l’applicazione del regime Mini one stop shop Ue sia da un punto di vista soggettivo che oggettivo.

Infatti, il nuovo regime One stop shop Ue potrà essere utilizzato da:

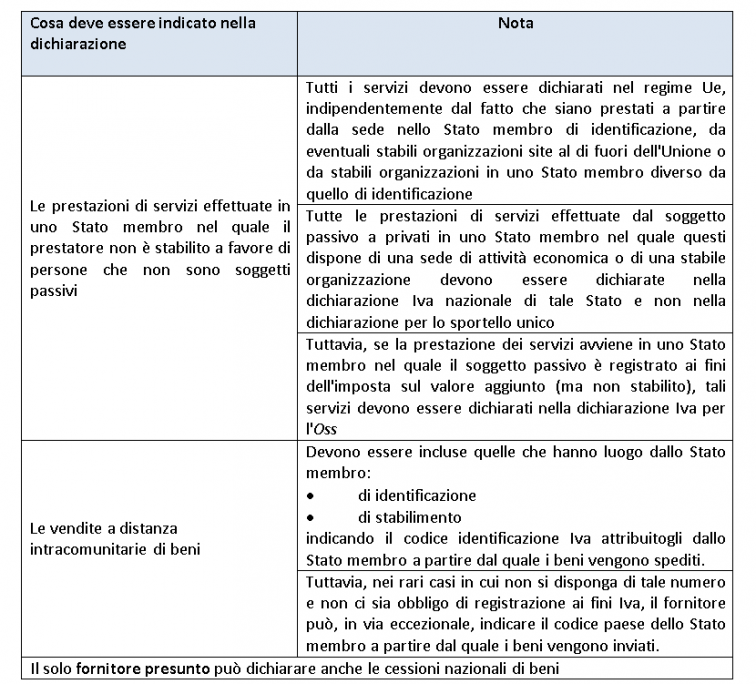

- un soggetto passivo stabilito nell’Unione europea, diverso da un fornitore presunto, per le:

- prestazioni di servizi B2C che avvengono in uno Stato membro nel quale il fornitore non è stabilito.

Nb. Diversamente, i servizi prestati a destinatari localizzati in uno Stato membro nel quale il fornitore è stabilito devono essere riportati nella dichiarazione Iva nazionale del rispettivo Stato membro, indipendentemente dal fatto che tale stabile organizzazione partecipi o meno alla prestazione dei servizi - vendite a distanza intracomunitarie di beni, queste hanno luogo quando la merce viene spedita o trasportata da o per conto del fornitore da uno Stato membro diverso da quello di arrivo a destinazione dell’acquirente.

- prestazioni di servizi B2C che avvengono in uno Stato membro nel quale il fornitore non è stabilito.

- un soggetto passivo non stabilito nell’Unione europea per le vendite a distanza intracomunitarie di beni

- un’interfaccia elettronica (marketplace), stabilita o meno nella Comunità, che facilita le cessioni di beni divenendone “il fornitore presunto” (direttiva Ce n. 2006/112, articolo 14-bis, paragrafo 2) per:

- le vendite a distanza intracomunitarie di beni

- talune cessioni domestiche di beni

- effettuate da operatori economici stabiliti fuori dall’Unione europea.

Se un fornitore diretto o un marketplace decide di avvalersi del regime Oss Ue dovrà farlo per tutte le cessioni e le prestazioni che rientrano in tale sistema.

Soglia di protezione super-ridotta e onnicomprensiva

Con la finalità di sostenere le micro-imprese, dal 1° luglio, è stata introdotta una soglia di fatturato annuo pari a 10mila euro (Iva esclusa), fino a concorrenza della quale il luogo delle seguenti operazioni, effettuate tanto dai fornitori che dai marketplace, se stabiliti in un solo Stato membro, rimane nello Paese membro in cui è stabilito il fornitore:

- servizi TTE transfrontalieri

- vendite a distanza intracomunitarie di beni.

È utile precisare che tale agevolazione non si applica agli altri tipi di servizi.

Fino al 30 giugno 2021 le imprese comunitarie che vendono beni online a consumatori finali situati in altri Stati membri hanno l’obbligo di registrarsi ai fini dell’Iva al superamento della soglia nazionale, variabile da Paese a Paese, da 35mila a 100mila euro.

Registrazione

Il soggetto passivo, stabilito o meno nell’Unione europea, che intende avvalersi del regime in commento deve comunicare al proprio Stato membro di identificazione, con modalità elettronica, l’intenzione di aderire al sistema speciale.

L’operatore dovrà utilizzare il numero d’identificazione Iva già in suo possesso, che gli è stato attribuito dall’amministrazione fiscale dello Stato comunitario, in relazione agli obblighi che derivano dal sistema interno.

Dichiarazione e Versamento

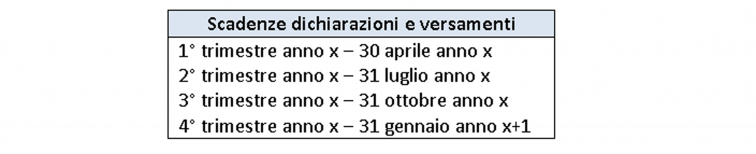

In seguito alla registrazione il soggetto passivo deve presentare, con modalità elettronica, al proprio Stato membro di identificazione, una dichiarazione con cadenza trimestrale:

- entro la fine del mese successivo

- indicando per ogni Stato membro di consumo l’imponibile, l’aliquota e l’imposta dovuta per le prestazioni di servizio e le cessioni di beni ivi effettuate.

Al più tardi, entro tale termine di scadenza, deve essere effettuato anche il versamento dell’Iva complessivamente dovuta nel periodo d’imposta.

È utile precisare che la data di scadenza è confermata anche se coincide con il fine settimana o in un giorno festivo.

Tra le novità più rilevanti da segnalare, è la possibilità di apportare modifiche, in diminuzione o in aumento, a una dichiarazione già presentata, entro tre anni dalla data in cui la dichiarazione a cui si riferisce la variazione doveva essere presentata.

Rimborsi

Gli operatori che si avvalgono del regime Oss Ue non possono detrarre l’imposta nella relativa dichiarazione speciale ma devono recuperarla, se non possiedono una posizione Iva locale, tramite le procedure di rimborso previste per i non residenti, beneficiando, in ogni caso, delle agevolazioni previste.

Documentazione delle operazioni

Chi aderisce al regime Oss Ue deve conservare, per dieci anni, a partire dal 31 dicembre dell’anno in cui l’operazione è stata effettuata, una documentazione dettagliata delle operazioni effettuate per consentire al Fisco dello Stato membro di consumo di controllare la correttezza della dichiarazione Iva speciale.

continua

La prima puntata è stata pubblicata mercoledì 9 giugno

La seconda puntata è stata pubblicata mercoledì 16 giugno

La terza puntata è stata pubblicata mercoledì 23 giugno

Ultimi articoli

Normativa e prassi 27 Gennaio 2026

Niente Iva per la distribuzione dei Gruppi di acquisto solidale

L’entrata in vigore della nuova disciplina fiscale in tema di terzo settore, che trasforma l’agevolazione per questo tipo di operazioni in esenzione è stata rimandata fino al 2036 Sono fuori campo Iva le operazioni di distribuzione ai soci dei beni acquistati collettivamente da un Gruppo di acquisto solidale costituito in forma di Associazione di promozione sociale, in quanto attività non commerciale, sempreché siano rispettate le condizioni statutarie previste dall’articolo 4 del decreto Iva.

Attualità 27 Gennaio 2026

Invio dati spese sanitarie 2025, ultimo giorno lunedì 2 febbraio

Prende avvio il nuovo regime annuale della comunicazione dei dati al sistema Tessera sanitaria.

Attualità 27 Gennaio 2026

Pagamento del canone tv chi ha diritto all’esonero

Possono evitare l’addebito del canone i contribuenti che non hanno un televisore, i cittadini sopra i 75 anni di età a basso reddito e i militari e diplomatici stranieri.

Normativa e prassi 26 Gennaio 2026

Contributi sanitari aziendali, fuori dal reddito di lavoro

I premi versati dal datore di lavoro ai dipendenti per un sistema di assistenza sanitaria integrativa sono esclusi dal reddito, a prescindere dall’eventuale intermittenza del rapporto di lavoro Non concorrono alla formazione del reddito di lavoro dipendente i contributi di assistenza sanitaria versati, in conformità a disposizioni del Ccnl, dal datore di lavoro a un fondo sanitario integrativo, iscritto all’apposita Anagrafe che opera secondo principi di mutualità tra gli iscritti.