7 Agosto 2025

Comunicazione “Global minimum tax”: il modello per notificare la delega

Dovrà essere utilizzato dalle imprese per fare sapere all’Amministrazione finanziaria di aver designato un altro soggetto per l’invio della Comunicazione rilevante prevista dalla normativa

Con il provvedimento del 7 agosto 2025 è stato approvato il modello di notifica con il quale le imprese locali e le entità apolidi, che rientrano nell’ambito applicativo della Global minimum tax, informano l’Amministrazione finanziaria dell’intenzione di delegare un’altra impresa del gruppo a presentare per loro conto la “comunicazione rilevante” prevista dal decreto del vice ministro del ministero dell’Economia e delle Finanze del 25 febbraio 2025 (vedi “Global minimum tax: indicazioni sul modello di notifica”). Con lo stesso provvedimento sono state anche approvate anche le istruzioni di compilazione e definite le modalità di trasmissione del modulo.

Il modello deve essere inviato online, direttamente o tramite un intermediario abilitato (articolo 3, commi 2-bis e 3, Dpr n. 322/1998), attraverso i canali telematici dell’Agenzia delle entrate. Il file contenente il modello è formato utilizzando il software “NotificaGlobe”, disponibile gratuitamente sul sito dell’Agenzia.

Il decreto Mef è stato emanato ai sensi dell’articolo 9, comma 3, del Dlgs n. 209/2023, che ha dato attuazione alla Global minimum tax. In particolare, ha fornito indicazioni sull’obbligo informativo previsto all’articolo 51, comma 4, del decreto legislativo, cui devono uniformarsi le imprese localizzate nel territorio dello Stato italiano e le entità apolidi costituite in base alla legge dello Stato italiano, rientranti nell’ambito applicativo dell’imposizione integrativa, che scelgono di non presentare in via autonoma la “comunicazione rilevante” (Cr), delegando un’altra impresa del gruppo a presentarla per loro conto.

Le disposizioni recepiscono un modello standard di notifica che è stato sviluppato dal Quadro inclusivo sul Beps, nel documento approvato a novembre 2024 “Article 8.1.3 Notification Template and other Information Reporting Requirements. Tax Challenges Arising from the Digitalisation of Economy”, per garantire un set comune di informazioni e un approccio coerente e uniforme in tutte le giurisdizioni che hanno implementato la Global minimum tax nel loro ordinamento. Il ricorso a un modello standard di notifica consente, inoltre, di facilitare l’adempimento dei grandi gruppi multinazionali nei diversi Paesi in cui operano.

Coerentemente con l’articolo 51, comma 2, del Dlgs n. 209/2023, le istruzioni del modello di notifica tengono conto delle disposizioni dell’articolo 2 del decreto per cui, a decorrere dall’esercizio in cui il gruppo multinazionale o nazionale applica le disposizioni sull’imposizione integrativa, le sue imprese localizzate nel territorio italiano e le entità apolidi costituite in base alle leggi dello Stato italiano, sono esonerate dall’obbligo di presentare la Cr se individuano un’impresa locale che la presenti per loro conto.

Ricordiamo che la “comunicazione rilevante” è il modello di comunicazione contenente le informazioni generali sul gruppo e i dati necessari per determinare l’imposizione integrativa dovuta dal gruppo in relazione ai diversi Stati a bassa imposizione in cui questo opera.

In alternativa, anziché un’impresa locale, che presenta la Cr all’Amministrazione fiscale italiana, è prevista la possibilità di individuare la controllante capogruppo o un’impresa delegata, entrambe localizzate in un Paese diverso dall’Italia, che presenta la comunicazione per loro conto. Tale scelta è subordinata alla condizione che la controllante capogruppo o l’impresa designata sia localizzata in uno Stato con il quale l’Italia ha in vigore, alla data di scadenza della presentazione della Cr, un accordo qualificato tra autorità competenti con riferimento all’esercizio oggetto della comunicazione.

Ciascun soggetto, esonerato dall’obbligo di presentare autonomamente la comunicazione, trasmette all’Agenzia il modello di notifica. Il modello può essere inviato anche da un’impresa locale incaricata per conto dei soggetti esonerati.

È opportuno precisare che non sono tenute a individuare l’impresa dichiarante le entità “escluse”, previste dall’articolo 11 del decreto legislativo n. 209 richiamato, per le quali non è esercitata l’opzione di cui al comma 3 dello stesso articolo. Si tratta di un’opzione valida per cinque esercizi il cui effetto – se viene esercitata in base all’articolo 52, comma 1, del decreto legislativo – consiste nel rendere tali entità alla stregua di qualsiasi altra impresa del gruppo multinazionale o nazionale tenuta ad applicare le disposizioni sull’imposizione integrativa.

Nell’ambito del gruppo, può essere individuata un’unica impresa locale, che agisce per conto di tutti o alcuni dei soggetti. I componenti del gruppo che non aderiscono alla designazione trasmettono autonomamente il modello all’Agenzia delle entrate.

Termini di presentazioneIl modello di notifica deve essere inviato all’Agenzia delle entrate entro il quindicesimo mese successivo all’ultimo giorno dell’esercizio al quale la Cr si riferisce.

Con riferimento all’esercizio transitorio previsto dall’articolo 54 del decreto legislativo, la trasmissione deve essere effettuata entro il diciottesimo mese successivo all’ultimo giorno del suddetto esercizio. Il termine per la presentazione della notifica, indipendentemente dall’inizio e dalla durata dell’esercizio, non può comunque essere anteriore al 30 giugno 2026.

Per gli esercizi diversi da quello transitorio, il modello non va trasmesso nei termini indicati se non intervengono revoche della scelta effettuata o modifiche alle informazioni e ai dati precedentemente comunicati. Se non sono segnalate revoche o modifiche, le informazioni e i dati contenuti nell’ultima notifica effettuata sono considerati validi anche in relazione agli esercizi successivi per i quali sono scaduti i termini per la relativa notifica.

Compilazione della notifica

L’articolo 4 del decreto Mef definisce l’elenco delle informazioni e dei dati contenuti nel modello di notifica. Si tratta, in particolare, dell’indicazione del gruppo multinazionale o nazionale di riferimento; delle informazioni sull’impresa o sull’entità interessata dalla notifica ossia il soggetto del gruppo che non presenta autonomamente la “comunicazione rilevane”; dei riferimenti della persona di contatto; delle informazioni sulla controllante capogruppo; delle informazioni sull’impresa designata; delle informazioni sull’impresa locale designata; del periodo di riferimento della notifica.

In particolare, va evidenziato nello specifico riquadro del frontespizio il codice fiscale del soggetto che trasmette il modello e nell’apposita casella (evidenziando un diverso codice) il “ruolo” assunto da chi trasmette la notifica (nello specifico: del soggetto esonerato dall’obbligo di presentare autonomamente la Cr; dell’impresa locale, compresa la controllante capogruppo localizzata nel territorio dello Stato italiano, designata alla presentazione della sola notifica; dell’impresa locale, compresa la controllante capogruppo localizzata nel territorio dello Stato italiano, designata alla presentazione sia della notifica sia della Cr).

![]()

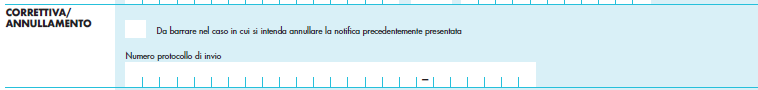

Attenzione, va riposta anche alla possibilità di modificare i dati contenuti in una notifica precedentemente trasmessa. Ciò è possibile con la trasmissione, entro i termini di presentazione, di un nuovo modello, compilato in tutte le sue parti, che sostituisce integralmente il precedente.

È possibile, inoltre, annullare, entro i termini di presentazione, gli effetti di una notifica già trasmessa, utilizzando questo stesso modello, nel quale va barrata la casella “Annullamento”. In tal caso, il quadro A non va compilato.

In caso di modifica o annullamento, è necessario riportare nell’apposito campo il numero di protocollo del modello che si intende modificare o annullare.

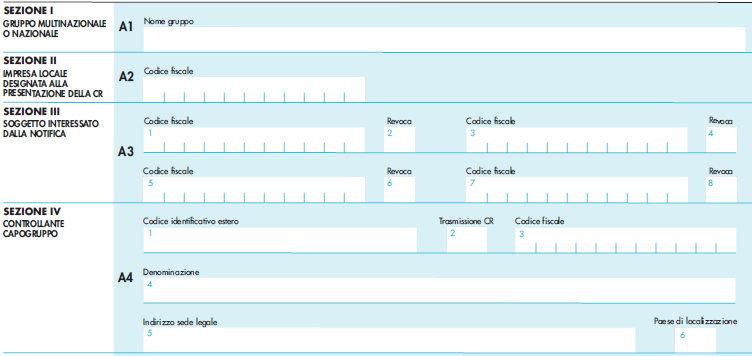

Il “quadro A” contiene la descrizione delle entità coinvolte.

Nelle varie sezioni devono essere riportati i dati richiesti relativi:

- al gruppo multinazionale o nazionale al quale appartiene l’impresa che ha effettuato la scelta di cui all’articolo 2 del decreto Mef (se nell’esercizio oggetto della Cr il soggetto è membro di più gruppi multinazionali o nazionali, devono essere compilati modelli separati per ciascun gruppo cui il soggetto appartiene)

- all’impresa localizzata nel territorio dello Stato italiano eventualmente designata dagli altri componenti del gruppo ivi localizzati e dalle entità apolidi costituite in base alla legge dello Stato italiano a presentare, per loro conto, la comunicazione

- le imprese del gruppo localizzate in Italia e delle entità apolidi costituite in base alla legge dello Stato italiano qualora abbiano individuato una impresa locale designata per trasmettere il modello per loro conto e che hanno effettuato la scelta di cui all’articolo 2 del decreto

- la controllante capogruppo (se la Cr del soggetto o dei soggetti interessati è trasmessa all’Amministrazione fiscale italiana dal Paese della controllante capogruppo, è necessario barrare la casella “Trasmissione CR”).

Le informazioni devono riferirsi alla data dell’ultimo giorno dell’esercizio oggetto della Cr o dell’ultimo giorno prima dell’uscita dal gruppo multinazionale o nazionale da parte del soggetto che ha effettuato la scelta prevista all’articolo 2 del decreto. Diversamente, le informazioni riguardanti l’indirizzo della controllante capogruppo e la circostanza che l’Amministrazione fiscale italiana riceverà la Cr dal Paese della controllante capogruppo devono riferirsi alla data di trasmissione del modello di notifica.

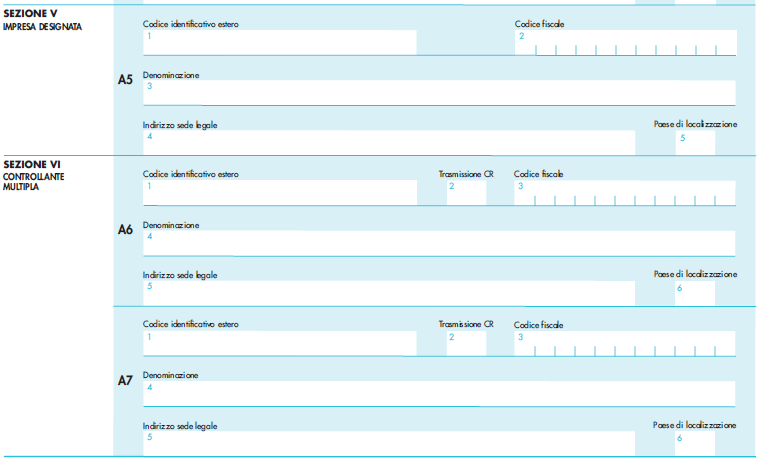

Infine, le ultime due sezioni richiedono le informazioni riguardanti:

- l’impresa designata, se la “comunicazione rilevante” è trasmessa all’Amministrazione fiscale italiana, tramite scambio di informazioni, dal Paese in cui è localizzata la stessa designata

- ciascuna controllante capogruppo, nell’ipotesi in cui il soggetto che ha effettuato la scelta di cui all’articolo 2 è membro di un gruppo a controllante multipla (articolo 44, Dlgs n. 209), quando non sia stata nominata una unica impresa dichiarante designata.

Ultimi articoli

Normativa e prassi 9 Marzo 2026

Controlli nell’agroalimentare: esami di laboratorio senza Iva

Gli istituti a cui le autorità pubbliche devono affidarsi per le analisi richieste nei controlli ufficiali sono designati specificamente dalle norme di settore e manca quindi il presupposto soggettivo Gli importi versati a copertura dei costi delle analisi, prove e diagnosi svolte dai laboratori ufficiali incaricati nell’ambito dei controlli ufficiali nel settore agroalimentare (regolamento Ue “Ocr”) sono esclusi dall’Iva.

Normativa e prassi 9 Marzo 2026

Spese di telefonia connesse a ricavi: se distinte, la deduzione è piena

I costi relativi a servizi telefonici destinati ad essere ceduti ai propri clienti, anche esteri, non soggiacciono al limite di deducibilità dell’80% previsto per il normale uso in azienda L’Agenzia delle entrate torna sul tema dell’inerenza delle spese di telefonia fissa, mobile e di trasmissione dati nell’ambito aziendale, fornendo indicazioni a una società di servizi erogati a livello internazionale nella risposta n.

Normativa e prassi 6 Marzo 2026

La comunicazione della Pec degli amministratori è senza Bollo

L’esenzione, in origine prevista solo per la registrazione del domicilio digitale dell’impresa, si estende anche al nuovo adempimento, grazie a una lettura logico‑sistematica delle norme di riferimento La comunicazione al Registro delle imprese del domicilio digitale (Pec) degli amministratori di società, obbligati a tale adempimento dalla legge di bilancio 2025, cioè amministratore unico, amministratore delegato o, in assenza di quest’ultimo, presidente del consiglio di amministrazione, non è soggetta a imposta di bollo.

Normativa e prassi 6 Marzo 2026

Teatro italiano ma artista di fuori: corrispettivo tassabile in Italia

Se la convenzione con lo Stato di residenza preserva la potestà impositiva del nostro Paese già prevista dal Tuir, spetta all’altro Stato risolvere l’eventuale doppia imposizione L’Agenzia delle entrate ha dato alcune indicazioni sul trattamento ai fini delle imposte dirette dei compensi ricevuti da un artista dello spettacolo non residente da parte di un teatro con sede in Italia per rappresentazioni svolte nel nostro Paese.