22 Marzo 2024

Dichiarazioni di enti e società – 4 le novità dei modelli Redditi 2024

Con la legge n. 111/2023 è stata conferita, dal Parlamento, la delega al Governo per la revisione del sistema tributario. In particolare, l’articolo 3, ha individuato nei principi generali relativi al diritto tributario dell’Unione europea e internazionale un cardine della riforma stessa.

Alle lettere c), d) e f) del citato articolo 3, il legislatore si è dedicato, rispettivamente, alla revisione della residenza fiscale delle persone fisiche, delle società e degli enti diversi dalle società, come criterio di collegamento personale all’imposizione per renderla coerente con le prassi internazionali, con le convenzioni per evitare le doppie imposizioni, nonché all’introduzione di misure volte a conformare il sistema di imposizione sul reddito a una maggiore competitività sul piano internazionale e alla semplificazione e razionalizzazione del regime delle società estere controllate.

Alla lettera e) dell’articolo 3, l’attenzione è stata rivolta al recepimento della direttiva (Ue) 2022/2523 del Consiglio, del 15 dicembre 2022, seguendo l’approccio comune condiviso a livello internazionale in base alla guida tecnica dell’Ocse sull’imposizione minima globale, con l’introduzione, tra l’altro, di:

1) un’imposta minima nazionale dovuta in relazione a tutte le imprese, localizzate in Italia, appartenenti a un gruppo multinazionale o nazionale e soggette a una bassa imposizione

2) un regime sanzionatorio, conforme a quello vigente in materia di imposte sui redditi, per la violazione degli adempimenti riguardanti l’imposizione minima dei gruppi multinazionali e nazionali di imprese e un regime sanzionatorio effettivo e dissuasivo per la violazione dei relativi adempimenti informativi.

Con il decreto legislativo n. 209/2023, è stata data attuazione alla riforma fiscale in materia di fiscalità internazionale. L’articolo 7 ha definito la decorrenza delle disposizioni di cui all’articolo 1, fissandone l’applicazione a decorrere dal 1° gennaio 2024 (comma 1), mentre ha deciso per l’applicazione a decorrere dal periodo di imposta successivo a quello in corso alla data di entrata in vigore del decreto legislativo n. 209/2023 per le disposizioni di cui agli articoli 2, 3, 4 e 6 (comma 2). L’articolo 7 va correlato all’articolo 63 che fissa, quindi, l’entrata in vigore del citato decreto dal giorno successivo a quello della sua pubblicazione nella Gazzetta Ufficiale della Repubblica italiana. Il decreto legislativo n. 209/2023 è stato pubblicato nella GU n. 301 del 28 dicembre 2023.

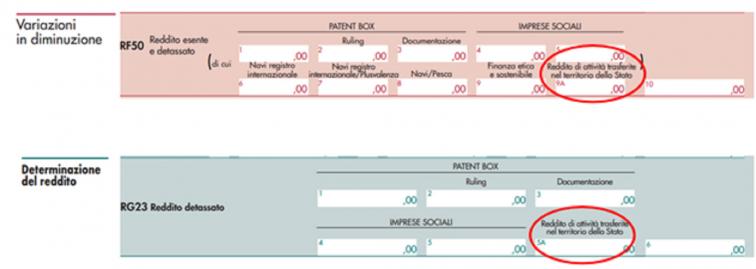

Veniamo alle novità che hanno inciso nella definizione della modulistica dichiarativa 2024. L’articolo 6 ha stabilito la non concorrenza alla formazione del reddito imponibile per il 50%, ai fini delle imposte sui redditi e dell’Irap, dei redditi derivanti da attività di impresa e dall’esercizio di arti e professioni esercitate in forma associata, svolte in un Paese extraeuropeo, trasferite nel territorio dello Stato per sei periodi di imposta ovvero dieci se trattasi di grandi imprese.

Sono state escluse dall’agevolazione fiscale le attività esercitate nel territorio dello Stato nei 24 mesi antecedenti il loro trasferimento. L’agevolazione viene meno nel caso di ritrasferimento extraeuropeo dell’attività nei cinque periodi d’imposta successivi alla scadenza del regime di agevolazione.

L’efficacia di queste disposizioni è subordinata, ai sensi dell’articolo 108, paragrafo 3, del Trattato sul funzionamento dell’Unione europea, all’autorizzazione della Commissione europea.

Nei quadri RF e RG (righi RF50 e RG23) è stata prevista, quindi, la variazione in diminuzione per l’ammontare del 50% dei predetti redditi derivanti da attività di impresa trasferite nel territorio dello Stato da un Paese estero non appartenente all’Ue o allo Spazio economico europeo.

L’altra disposizione di rilievo è contenuta nell’articolo 3 del decreto legislativo n. 209/2023 e riguarda il trattamento fiscale delle società estere controllate (Cfc).

È stata modificata la prima condizione, prevista dall’articolo 167, comma 4, del Tuir per l’applicazione della disciplina Cfc, cioè l’imputazione al soggetto residente di tutti i redditi del controllato non residente localizzato in un Paese a fiscalità privilegiata, qualora quest’ultimo realizzi proventi per oltre un terzo derivanti da passive income (redditi di varia natura, principalmente finanziaria).

Infatti, la disciplina si applica se i soggetti controllati non residenti sono assoggettati a tassazione effettiva inferiore al 15%, se il bilancio d’esercizio dei soggetti controllati non residenti è oggetto di revisione e certificazione da parte di operatori professionali a ciò autorizzati nello Stato estero di localizzazione.

In alternativa, in presenza di bilanci revisionati e certificati delle società controllate estere, i soggetti controllanti possono corrispondere un’imposta sostitutiva delle imposte sui redditi pari al 15% dell’utile contabile netto dell’esercizio. Nel caso di entità estere controllate, prive di bilancio revisionato e certificato, i soggetti controllanti devono verificare che i controllati non residenti siano assoggettati a una tassazione effettiva inferiore alla metà di quella a cui sarebbero stati soggetti qualora residenti in Italia.

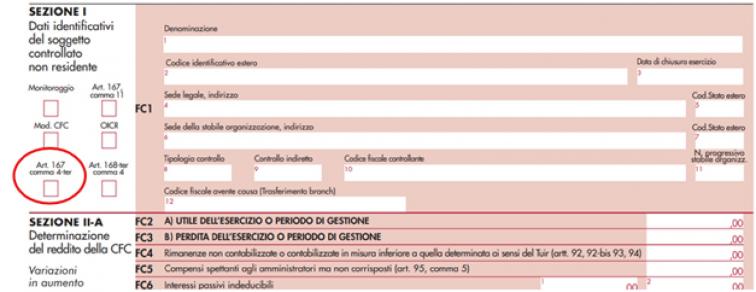

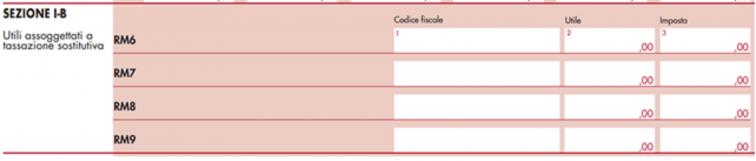

Due gli interventi effettuati: il primo nel quadro RM dove è stata prevista una sezione dedicata all’imposta sostitutiva delle imposte sui redditi pari al 15% dell’utile contabile netto dell’esercizio, il secondo nel quadro FC, relativamente all’opzione esercitabile dal soggetto controllante con riferimento ai soggetti controllati non residenti in alternativa a quanto previsto, appunto, al comma 4, lettera a), dell’articolo 167 del Tuir (articolo 167, comma 4-ter, del Tuir).

Vediamo il quadro FC, identico per tutti i modelli Redditi 2024. Permanendo il requisito del controllo, l’opzione per l’imposta sostitutiva ha durata per tre esercizi del soggetto controllante ed è irrevocabile e va esercitata indicando il codice 1 nella casella “Art. 167, comma 4-ter”; il codice 1 va indicato nella stessa casella anche nei moduli di tutti i periodi d’imposta di efficacia dell’opzione. Al termine del triennio l’opzione si intende tacitamente rinnovata per il successivo triennio a meno che non sia revocata, indicando il codice 2.

Quadro FC

L’opzione è effettuata per tutti i soggetti controllati non residenti, che integrano le condizioni di cui al comma 4, lettera b), dell’articolo 167 del Tuir.

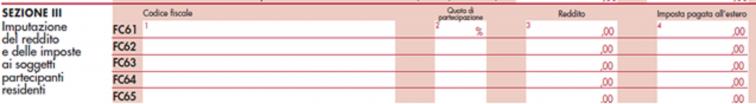

In caso di più soggetti controllati, la casella va compilata su tutti i moduli. Per tutti i soggetti controllati, il contribuente deve compilare, oltre alla sezione I, il solo rigo FC2 (o FC3) per indicare l’utile contabile netto dell’esercizio, calcolato senza tenere in considerazione le imposte che hanno concorso a determinare detto valore, la svalutazione di attivi e gli accantonamenti a fondi rischi (tale utile va riportato nella sezione III e non va assoggettato a tassazione separata).

Come detto, in alternativa a quanto previsto al comma 4, lettera a), dell’articolo 167 del Tuir, il soggetto controllante che ha optato di corrispondere, nel rispetto degli articoli 7 e 8 della direttiva (Ue) 2016/1164 del Consiglio del 12 luglio 2016 (relativo al contrasto a pratiche di elusione), un’imposta sostitutiva delle imposte sui redditi pari al 15% dell’utile contabile netto dell’esercizio, dovrà compilare un rigo per ogni soggetto controllato non residente. In particolare, nel quadro RM, nella nuova sezione II – A nei righi corrispondenti (da RM6 a RM9), in colonna 1, il codice fiscale del soggetto che ha dichiarato l’utile della Cfc nella sezione del quadro FC; qualora vi sia coincidenza tra il soggetto che determina l’utile della Cfc e il dichiarante, quest’ultimo deve indicare il proprio codice fiscale; in colonna 2, l’utile imputato al dichiarante in proporzione alla propria partecipazione, diretta o indiretta, nella Cfc, come determinato nella sezione II-A del quadro FC; e in colonna 3, l’imposta risultante dall’applicazione dell’aliquota del 15% all’importo di cui alla colonna 2.

Continua

La prima puntata è stata pubblicata giovedì 14 marzo 2024

La seconda puntata è stata pubblicata lunedì 18 marzo 2024

La terza puntata è stata pubblicata mercoledì 20 marzo 2024

Ultimi articoli

Attualità 9 Maggio 2024

Phishing, l’ultimo tentativo è con il logo del Governo

Non conoscono tregua le false comunicazioni via e-mail che cercano di attirare l’attenzione dei destinatari sfruttando il tema dei rimborsi fiscali e, questa volta, anche il logo del “Governo Italiano”.

Attualità 9 Maggio 2024

Certificazione unica 2024: i diversi modi per acquisirla

Con la circolare n. 63 del 7 maggio 2024, l’Inps (Istituto nazionale di previdenza sociale) ha, tra l’altro, illustrato ai cittadini impossibilitati a utilizzare i servizi online gli ulteriori canali di contatto messi a disposizione per agevolare l’acquisizione della Certificazione Unica 2024.

Normativa e prassi 9 Maggio 2024

Sistema tessera sanitaria, integrate alcune funzionalità

Modificato, con un decreto del Mef del 26 aprile 2024, pubblicato nella Gazzetta Ufficiale n.

Attualità 8 Maggio 2024

Cinque per mille 2024, aggiornati gli elenchi delle Onlus

La navigazione in questo sito internet e l’utilizzo dei relativi servizi comporta la ricezione di cookie tecnici e, previo tuo consenso, di cookie di profilazione di terze parti, così da assicurarti la migliore esperienza di navigazione e permetterti, in linea con le tue preferenze, di visualizzare alcuni contenuti disponibili sul nostro canale YouTube direttamente all’interno del presente Sito.