18 Marzo 2024

Dichiarazioni di enti e società – 2 le novità dei modelli Redditi 2024

Nella determinazione del reddito d’impresa è stata data una efficace rappresentazione relativa all’emersione di sopravvenienza attiva in caso di riduzione dei debiti nell’ambito di un piano attestato.

L’articolo 88, comma 4-ter, del Tuir depone per un beneficio fiscale limitato alla quota di sopravvenienza attiva che residua dopo aver scomputato le perdite di periodo e quelle pregresse, senza considerare, per queste ultime, il limite dell’80%, la deduzione Ace (articolo 1, comma 4, del Dl n. 201/2011) e la (eventuale) eccedenza riportabile, nonché gli interessi passivi e oneri assimilati (articolo 96, comma 5, del Tuir).

L’Agenzia delle entrate, con la risposta n. 183/2023 ha affermato che la predetta disposizione va coordinata con quanto previsto dal comma 1 dell’articolo 84 del Tuir, secondo cui la perdita di un periodo d’imposta può essere computata in diminuzione del reddito dei periodi d’imposta successivi in misura non superiore all’80% del reddito imponibile di ciascuno di essi, per l’intero importo che trova capienza in tale ammontare. Occorre, quindi, evidenziare l’utilizzo delle perdite a riduzione della sopravvenienza da esdebitazione, nel rispetto della corretta determinazione del reddito imponibile sulla base dell’articolo 84. Si è ritenuto che occorra: determinare il reddito imponibile al lordo della sopravvenienza attiva da esdebitazione, tenendo conto della deducibilità degli interessi passivi; applicare l’articolo 84 del Tuir sul predetto reddito di periodo, utilizzando le perdite pregresse, nei limiti dell’80% dello stesso reddito, prioritariamente sugli altri redditi senza tenere conto della sopravvenienza attiva; scomputare le eventuali ulteriori perdite pregresse e le eventuali eccedenze di interessi passivi non dedotte a riduzione della sopravvenienza da esdebitazione; e infine, detassare, ai sensi dell’articolo 88, comma 4-ter, del Tuir, la parte della sopravvenienza da esdebitazione eventualmente residuata a seguito dell’utilizzo delle perdite pregresse e degli interessi passivi di cui al punto precedente.

Come premesso, il modello di dichiarazione Redditi 2024, evidenzia separatamente le fattispecie tra misure di “risanamento” e quelle “liquidatorie”.

Nella determinazione del reddito d’impresa, quadro RF, nel rigo RF31 (codice 72) si indicano le riduzioni di debiti dell’impresa per la parte che non eccede le perdite pregresse o di periodo, la deduzione di periodo e l’eccedenza relativa all’Ace e gli interessi passivi e gli oneri finanziari assimilati in caso di concordato di risanamento, accordo di ristrutturazione ovvero piano attestato di cui all’articolo 88, comma 4-ter, secondo periodo, del Tuir. Nel rigo RF55 (codice 73), vanno riportate le riduzioni di debiti in caso di concordato di risanamento, accordo di ristrutturazione ovvero piano attestato e (codice 95) gli interessi passivi indeducibili, di cui all’articolo 96, comma 5, del Tuir, utilizzati in diminuzione della sopravvenienza attiva in sede di riduzioni di debiti in caso, appunto, di concordato di risanamento, accordo di ristrutturazione dei debiti omologato ovvero piano attestato.

In caso di concordato fallimentare o preventivo liquidatorio o di procedure equivalenti, di cui all’articolo 88, comma 4-ter, primo periodo, del Tuir, si indicano le riduzioni di debiti nel rigo RF55 (codice 74).

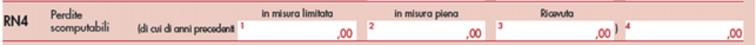

Nell’ipotesi di concordato di risanamento, di accordo di ristrutturazione dei debiti omologato ovvero di un piano attestato, come detto, la riduzione dei debiti dell’impresa non costituisce sopravvenienza attiva per la parte che eccede le perdite, pregresse e di periodo senza considerare il limite dell’80 per cento. In tal caso, le perdite vanno comunque esposte nelle rispettive colonne 1 e 2 del rigo RN4, in sede di determinazione del reddito complessivo, a seconda della loro origine.

Per gli enti creditizi e finanziari e le imprese di assicurazione, è prevista la possibilità di dedurre l’eccedenza delle svalutazioni e delle perdite su crediti verso la clientela iscritti in bilancio a tale titolo e le perdite diverse da quelle realizzate mediante cessione a titolo oneroso nel periodo d’imposta successivo a quello in corso al 31 dicembre 2014 (pari al 25% dell’ammontare iscritto in bilancio) e le svalutazioni e le perdite su crediti iscritte in bilancio fino all’esercizio in corso al 31 dicembre 2014 e non ancora dedotte, ai sensi del comma 3 dell’articolo 106 del Tuir, nella versione antecedente alle modifiche operate dal comma 1 dell’articolo 16 del decreto-legge n. 83/2015. Il quadro RF del modello Redditi SC 2024 dedica, tra le variazioni in diminuzione, il rigo RF41, a importi deducibili: per il 12% nel periodo d’imposta in corso al 31 dicembre 2019 e fino al periodo d’imposta in corso al 31 dicembre 2024, e per il 5% nel periodo d’imposta in corso al 31 dicembre 2025.

Il legislatore è intervenuto a “cadenzare” una diversa misura di deduzione nel corso degli anni. Prima ammettendo il differimento della deduzione della quota del 10% dell’ammontare dei componenti negativi, prevista per il periodo d’imposta in corso al 31 dicembre 2018, al periodo d’imposta in corso al 31 dicembre 2026 (cfr legge di bilancio 2019, articolo 1, comma 1056), poi effettuando il differimento della stessa deduzione al 31 dicembre 2022 per il 53% del suo ammontare e per il 47% al 31 dicembre 2026 (cfr articolo 42, commi 1-bis e 1-ter, del Dl n. 17/2022).

Successivamente, è stato stabilito il differimento, in quote costanti, della deduzione della quota del 12% dell’ammontare dei componenti negativi, prevista per il periodo d’imposta in corso al 31 dicembre 2019, al periodo d’imposta in corso al 31 dicembre 2022 e ai tre successivi (cfr articolo 1, comma 712, della legge di bilancio 2020). La possibilità di dedurre la già menzionata quota prevista per il periodo d’imposta in corso al 31 dicembre 2022 è stata ulteriormente differita proprio al periodo d’imposta in corso al 31 dicembre 2023, modello Redditi SC 2024, e ai tre successivi (cfr articolo. 42, comma 1, del Dl n. 17/2022).

Una nuova disciplina è stata prevista per le plusvalenze realizzate mediante cessione dei diritti all’utilizzo esclusivo della prestazione dell’atleta, per i contratti stipulati a decorrere dal 23 giugno 2023 per le società sportive professionistiche. Con l’articolo 33, comma 1, lettera a), del decreto legge n. 75/2023, le plusvalenze realizzate concorrono a formare il reddito in quote costanti nel periodo d’imposta stesso e nei successivi, ma non oltre il quarto, con periodo di possesso minimo di due anni, secondo il primo periodo dell’articolo 86, comma 4, del Tuir. Inoltre, quest’ultime plusvalenze concorrono a formare il reddito in quote costanti, nei limiti della parte proporzionalmente corrispondente al corrispettivo eventualmente conseguito in denaro, mentre la residua parte della plusvalenza concorre a formare il reddito nell’esercizio in cui è stata realizzata. Questa disciplina si applica, in deroga all’articolo 3 della legge n. 212/2000, ai contratti stipulati a decorrere dalla data di entrata in vigore del Dl n. 75/2023, per il periodo d’imposta relativo al modello Redditi SC 2024.

Nel quadro RF le plusvalenze sono individuate nel rigo RF35 delle variazioni in diminuzione.

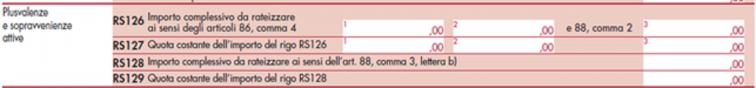

Al fine di esercitare l’opzione per il differimento della tassazione delle plusvalenze e delle sopravvenienze attive (nell’anno in cui viene operata la scelta per la rateazione) è previsto, nel quadro RS, un apposito prospetto.

Quindi, per i predetti contratti stipulati a decorrere dalla data di entrata in vigore del Dl n. 75/2023, nel modello 2024 abbiamo che le plusvalenze realizzate mediante cessione dei diritti all’utilizzo esclusivo della prestazione dell’atleta, per la parte proporzionalmente corrispondente al corrispettivo conseguito in denaro, vanno indicate nella colonna 1 del rigo RS126, mentre l’importo complessivo delle plusvalenze va indicato in colonna 2, al netto dell’importo evidenziato in colonna 1. Nel successivo rigo RS127 si indica l’importo corrispondente alla quota costante prescelta.

Continua

La prima puntata è stata pubblicata giovedì 14 marzo 2024

Ultimi articoli

Attualità 26 Aprile 2024

Invio delle dichiarazioni Iva 2024, c’è tempo fino al 30 aprile

Ancora pochi giorni per inviare all’Agenzia, nei termini ordinari, la dichiarazione Iva annuale 2024, relativa alle operazioni svolte nel 2023.

Attualità 26 Aprile 2024

Fusioni nei soggetti Ias adopter, neutralità e retrodatazione

Nell’ultimo periodo stiamo assistendo a un graduale allineamento dei principi contabili nazionali a quelli internazionali.

Analisi e commenti 25 Aprile 2024

Bilancio 2024 in pillole – 8 il contributo per il caro energia

La manovra 2024, all’interno delle misure stabilite per tutelare il potere d’acquisto delle famiglie, ha previsto, all’articolo 1, comma 14, lo stanziamento di circa 200 milioni di euro per il riconoscimento, di un contributo straordinario aggiuntivo da destinare, nel I trimestre 2024, in quota fissa e in base alle zone climatiche, ai clienti domestici titolari di bonus sociale elettrico.

Attualità 24 Aprile 2024

Bonus sponsorizzazioni sportive 2022, disponibile online il primo elenco

Il Dipartimento per lo sport, dopo aver effettuato le necessarie verifiche con l’Agenzia delle entrate e con il Registro nazionale degli Aiuti di Stato, ha reso pubblico la prima lista dei beneficiari che nel 2022 hanno richiesto il credito di imposta per le sponsorizzazioni sportive.